第763回

確定申告スタート!受けられる控除をチェックしよう

- 昨年は「ふるさと納税」をして、各地の返礼品を楽しんだので、今年はじめて確定申告します。 確定申告すれば税金が戻ってくる可能性がある控除制度には、ほかにどんなものがありますか?(福岡県 Hさん)

- 確定申告をして住宅ローン控除や医療費控除、寄附金控除などの適用を受けると、源泉徴収された税金が「納め過ぎ」として還付される場合があります。 家族が増えた方や災害や盗難による被害を受けた方なども、確定申告することで税金の還付が受けられる可能性があります。

1年間の収入から税金を計算し、申告する「確定申告」

確定申告とは、1月1日から12月31日までの1年間に得た収入から所得と所得税額を計算し、原則として翌年2月16日から3月15日に住所地の所轄税務署へ確定申告書を作成提出し、納税することをいいます。一定以上の収入があり、納めるべき税金がある場合は原則として確定申告が必要です。

なお会社員などの給与所得者は、毎月の給与やボーナスから所得税や住民税が源泉徴収されていて、年末調整で実際に支払うべき税額と源泉徴収された金額の合計額の過不足が精算されるので、多くの場合、確定申告の必要はありません。 ただし年間収入金額が2,000万円を超える方や2か所以上から給与の支払を受けている方などは、会社員であっても確定申告が必要です。

所得控除と税額控除

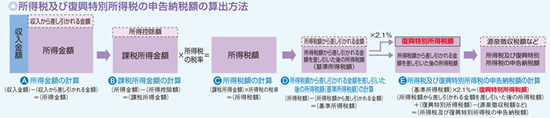

図1は所得税の計算方法を示したものです。 所得税の計算手順は、おおまかにいうと収入額から必要経費などを差し引いた金額から、「所得控除(所得から差し引かれる金額)」を差し引いた上で税率を掛けて計算し、求めた税額から「税額控除(所得税額から差し引かれる金額)」も差し引いて、申告納税額を算出します。

図1 所得税及び復興特別所得税の申告納税額の算出方法

※国税庁「平成29年 暮らしの税情報」 抜粋

ご相談者が注目している「税金が戻ってくる可能性のある控除」が、この「所得控除」と「税額控除」です。 所得控除を受ければ課税される所得金額が減る為負担すべき所得税額が減り、所得税額そのものから差し引く「税額控除」を受ければ、もちろん負担すべき所得税額が減ります。 確定申告で所得控除や税額控除を受けて計算した結果、納めるべき所得税額が減ると、源泉徴収された税金や予定納税された税金が「納め過ぎ」ということになって税金の還付が受けられます。

医療費控除や寄附金控除は確定申告しないと受けられない

所得控除には、表2のように、人に関するものと支払った費用に関するものがあります。

人に関する控除は年末調整で受けられますが、年末調整後に結婚や家族が増えた場合には、確定申告をして配偶者控除や扶養控除が受けられる場合があります。

雑損控除や医療費控除、寄附金控除※は、会社員等の方でも、確定申告をしないと受けられません。 医療費の控除制度には、平成29年分の申告から従来の医療費控除制度との選択性で、医療費控除の特例(セルフメディケーション税制)も設けられています。

※寄附金控除のうち、いわゆる「ふるさと納税」は、確定申告不要の会社員等がふるさと納税を行った自治体数が5団体以内であれば、「ふるさと納税ワンストップ特例制度」を利用でき確定申告をしなくても控除が受けられます。 「ふるさと納税ワンストップ特例制度」を利用する場合には、ふるさと納税を行った各自治体に特例の適用に関する申請書を提出しておく必要があります。

| 種類 | 控除を受けられる場合 |

|---|---|

| 基礎控除 | 納税者本人が適用できる。 |

| 配偶者控除 | 生計を一にする配偶者の合計所得金額が38万円以下の場合 ※平成30年分以後は、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は、配偶者控除は受けられません。 |

| 配偶者特別控除 | 納税者本人の合計所得金額が1,000万円以下で、配偶者の合計所得金額が38万円超76万円未満の場合※ ※平成30年分以後は、配偶者の年間の合計所得金額が38万円超123万円以下であることが要件になります。 |

| 扶養控除 | 控除対象扶養親族がいる場合 |

| 寡婦・寡夫控除 | 納税者本人が寡婦又は寡夫である場合 |

| 勤労学生控除 | 納税者本人が勤労学生である場合 |

| 障害者控除 | 納税者本人や控除対象配偶者、扶養親族が障害者である |

| 雑損控除 | 災害や盗難、横領により住宅や家財などに損害を受けた場合 |

| 医療費控除 | 納税者本人や生計を一にする配偶者やその他の親族のために支払った医療費が一定額以上ある場合 控除額(最高200万円): 医療費-保険金等で補てんされる金額-10万円または所得金額の5% の少ないほうの額 |

| 医療費控除の特例 (セルフメディケーション税制) |

納税者本人が健康の保持増進及び疾病の予防のために一定の取り組み(人間ドックや予防接種など)を行っていて、納税者本人や生計を一にする配偶者やその他の親族のために支払った特定一般医薬品等購入費がある場合 控除額(最高88,000円): その年中に支払った特定一般用薬品等購入費-保険金などで補てんされる金額-12,000円 |

| 寄附金控除 | 国、地方公共団体などに支出した寄附金や特定の政治献金、震災関連寄附金などがある場合 |

| 社会保険料控除 | 納税者本人や同一生計の親族が国民健康保険料(税)や国民年金保険料、後期高齢者医療保険料、介護保険料などを支払った場合 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金、確定拠出年金の掛金などがある場合 |

| 生命保険料控除 | 新(旧)生命保険料や介護医療保険料、新(旧)個人年金保険料の支払がある場合 |

| 地震保険料控除 | 地震保険料や(旧)長期損害保険料の支払がある場合 |

住宅ローンを受ける初めの年は、会社員も確定申告が必要

ローンを利用して住宅を購入した場合に適用を受けられる「住宅ローン控除」は、税額控除です。 住宅ローン控除を受けるには、年末調整を受けた会社員等でも確定申告が必要です(ただし2年目からは年末調整で適用を受けられます)。

なお個人事業主の方が自宅の一部を店舗や事務所に使用している場合、住宅ローン控除の対象となるのは、業務用の部分を除いた居住部分に対応する部分のみになるので注意が必要です。

住宅購入や増改築等に関しては、ローンを利用しなくても利用できる税額控除(住宅耐震改修特別控除、住宅特定改修特別税額控除、認定住宅新築等特別税額控除)もあります。

所得控除や税額控除にはさまざまなものがあり、どれが受けられるかは家族構成や前年の生活状況で変わります。 国税庁のホームページには確定申告特集があり、確定申告コーナーで申告書を作成することもできる為、どんな控除が受けられるのか早めに確認されるとよいでしょう。

※国税庁 平成29年分 確定申告特集 参照