第999回

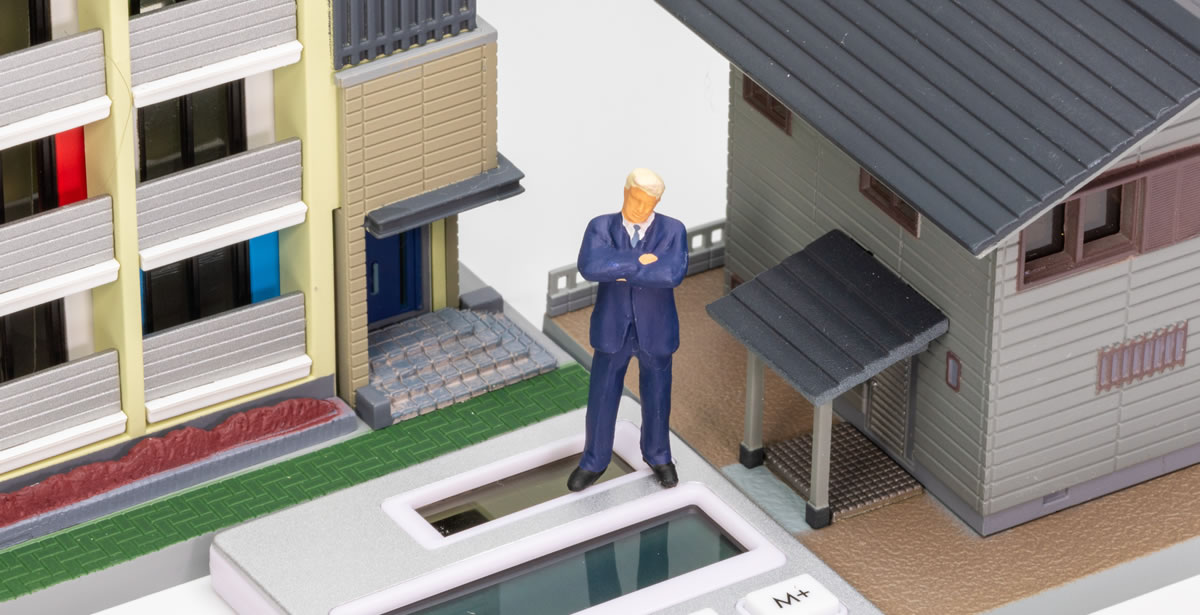

不動産投資の「利回り」とは?

- 不動産投資に興味があり、情報収集しています。広告を見ているとかなり魅力的な利回りが表示されていますが、注意点はありますか?(47歳 会社員)

- 不動産投資の利回りとは、収益性の指標となるものです。様々な種類の利回りがあるので、広告で見た利回りが高いから、というだけで判断するのは危険です。利回りの示す意味を理解した上で、目安の一つとして認識しましょう。

不動産投資とは

不動産投資とは、購入した不動産を貸し出し、賃貸収入を得ることをいいます。運用がうまくいけば長期的に賃貸収入を得ることができるため、老後の資金対策などとして注目されています。また、購入した不動産が値上がりすれば、売却益を得ることもできます。

一方で、不動産取得税や固定資産税の負担が発生し、維持管理費用もかかります。さらに、空室リスクや家賃滞納リスク、金利の上昇リスクや社会情勢が変化するリスク、災害に見舞われるリスクなどがあります。これらを踏まえ、投資する価値がある物件かどうかをしっかりと見極める必要があります。

不動産投資の利回りとは

不動産投資の収益性の指標となるのが利回りです。物件価格に対して1年間で得られる利益の割合を示したもので、様々な種類がありますが、大きく分けて、表面利回りと実質利回りの2種類があります。

不動産投資の利回り計算例

- 投資物件:物件価格3,000万円 購入時の諸費用:120万円

- 年間家賃収入(見込額):240万円 保有中の諸費用(管理費、固定資産税等):80万円

| 表面利回り | 物件価格に対してどれだけ賃貸収入を得られるか

|

|---|---|

| 実質利回り | 購入時の諸経費や保有中の維持管理費、税金、保険料、借入金の支払利息などのコストを考慮した利回り

|

不動産投資でローンを利用する際の注意点

不動産投資は高額なため、手元資金だけでは不足する場合にはローンを利用します。賃貸用物件の購入を目的とするローンには、不動産投資ローン(アパートローン)が適しています。不動産投資ローンは、購入する物件を担保として資金を借り入れます。住宅ローンよりも大きい金額の借り入れが可能ですが、金利は住宅ローンよりも高めです。また、審査も住宅ローンより厳しく、借り手の返済能力だけでなく、物件の資産価値や収益力も判断材料となります。対象物件の構造や築年数によっても提示される条件が変わります。

不動産投資ローンの支払利息は実質利回りを計算する上でのコストに該当します。複数の金融機関のローン商品について、借入条件や利率、保証料、事務手数料などを総合的に比較し、有利なローンを選びましょう。

私が書きました

ファイナンシャル・プランナー(CFP(R))、一級ファイナンシャル・プランニング技能士。

大学在学中にFP資格を取得。証券会社、銀行、独立系FP会社を経て独立。忙しくても無理なく実践できるメリハリ家計を提案するママFP。 ライフプラン全般の相談業務や家計簿診断、ライフプランセミナー講師、FP資格取得講座の講師として活動中。 学校での金銭教育にも注力している。

※執筆日:2022年10月24日