ライフプラン別住宅ローンシミュレーション

ケース④:共働き(DINKs)の30代夫婦

- 1. D家のライフプランとお金の流れ

- 2. 住居費にまわせる金額を、生涯収入・生涯支出からチェックする

- 3. 住宅資金計画を立ててみる

- 4. D家のライフプランとお金の流れ(住宅購入後)を確認しよう

- 5. DINKsの住宅資金計画のポイント

いわゆるDINKsのDさん(36歳)夫妻。賃貸マンションで暮らしてきましたが、夫婦で料理好きなので、広いキッチンのある家に住みたくなり、住宅購入の検討をはじめました。

- D家の家族構成

-

- Dさん(36歳)

- 会社員

- 妻(35歳)

- 契約社員

- D家の現状と今後の予定

-

- Dさんの収入

-

- 現在年収600万円(手取り年収:480万円)今後、年率2%で上昇、50歳~59歳は横ばい。

- 退職金(60歳時手取り予定額:1,000万円)

- 65歳になるまで再雇用制度を利用し働く予定(手取り予想年収:300万円)

- 年金は65歳から213万円受給予定。

- 妻の収入

-

- 現在年収250万円(手取り年収:200万円)今後、年率0.5%で上昇、50歳~60歳は横ばい。

- 退職金はない。61歳になるまで働くつもり。

- 年金は65歳から135万円受給予定。

- 支出

-

- 生活費(住居費除く)年額300万円。今後、年率1%で上昇。

- 現在の住居費(家賃)年額156万円

- 8年ごとに車の買い替えを予定。

- 3年ごとに海外旅行。

- 現在の貯蓄額

-

- 500万円。

- 家族の現状

-

- 妻は、体力のいる仕事なので、40代、50代になっても今と同じように働けるか、不安がある。

- 子どもをもつ予定はない。

- 住宅購入への希望

-

- 2年後、住宅購入を希望。

- 広いキッチンのある物件を希望。

- 購入予算は諸費用込みで4,700万円くらいと思っている。

- 自己資金は500万円、4,200万円の住宅ローンを組む予定。

1. D家のライフプランとお金の流れ

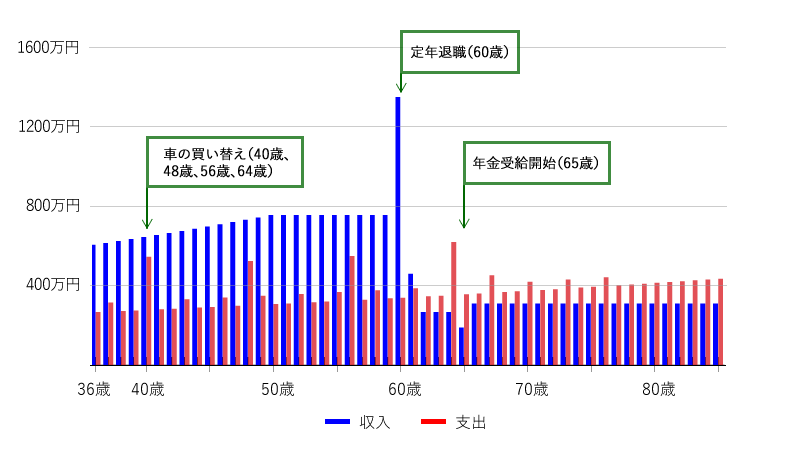

まずは、D家の今後のライフプランと、お金の流れを確認してみましょう。D家の収入と、支出(住居費を除く)の動きは次のようになります。

図表1 D家の収入・支出(Dさん85歳まで・住居費を除く)

- 夫婦の在職中は、収入の範囲内で支出(住居費を除く)をまかなえます。

- 65歳からは、夫婦で受給する公的年金だけでは生活費を賄えず、在職中に貯めた金融資産を切り崩す生活になります。

夫婦2人分の収入があるので家計に余裕があり、2人暮らしにしては生活費などの額が多めです。しかし、夫婦のどちらかが中途退職したり転職したりして収入が減ると、家計が成り立たなくなる可能性があります。収入の範囲内で生活できるように、支出内容の見直しが必要になるかもしれません。

2. 住居費にまわせる金額を、生涯収入・生涯支出からチェックする

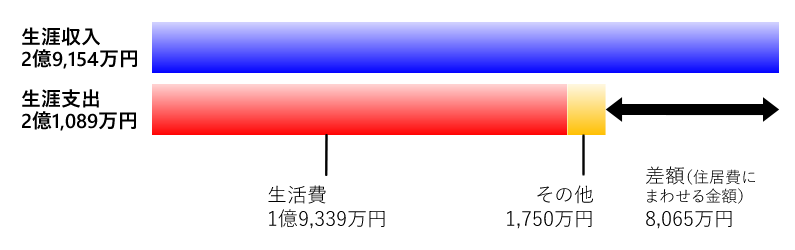

次に、住宅購入資金を含む「住居費」にまわせる金額を今後(Dさんが85歳まで)の収入・支出額から試算してみましょう。

なお、「住居費」は、住宅購入資金だけではないことに注意しましょう。住宅購入するまでの賃貸住宅の家賃、住宅ローン返済金、住宅購入の諸費用はもちろん、住宅を保有すると固定資産税などの諸経費や修繕費用などもかかってきます。また、Dさんが85歳までの期間で考えると、住宅保有期間は50年近くになるので、リフォーム工事も想定しておいたほうがよいでしょう。

図表2 D家の生涯収入と生涯支出(Dさん85歳まで)

Dさん夫妻の今後の給与収入や公的年金受給額を合計すると2億9,154万円に上り、住居費を除く支出額は2億1,089万円なので、差額は8,065万円。これが、住居費にまわせる金額と考えられます。

3. 住宅資金計画を立ててみる

住居費にまわせる金額のうち、住宅ローン返済に利用できる金額を計算し、住宅ローンプランを立ててみましょう。住宅購入時期は2年後と仮定します。

1)使い道の決まっている「住居費」を洗い出す

まずは、住宅購入まで住む賃貸マンションの家賃、購入後の固定資産税などの諸経費やリフォーム費用など、住宅ローン返済に利用する分を除く、「住居費」を洗い出してみましょう。

住宅購入後の諸経費は、マンションか戸建てか、などによっても違ってきますが、ここでは仮に年間30万円として試算します。リフォーム費用は仮に500万円とします。

Dさんの住宅ローン以外の今後の住居費

| 賃貸マンションの家賃(2年分) | 156万円×2=312万円 |

|---|---|

| 住宅購入後の諸経費(固定資産税・修繕費など) | 年間30万円×48年分=1,440万円 |

| リフォーム費用 | 500万円 |

| 合計 | 2,252万円 |

上記より、住宅ローン返済にまわせる金額は、8,065万円-2,252万円=5,813万円 となります。

2)返済総額と毎月返済額を試算し、ローン計画を確認する

次に、利息を含む住宅ローン返済に利用する金額が5,813万円以下となるように、ローン計画を立てます。

Dさんは、諸経費を含めた住宅購入予算は4,700万円と想定しているので、自己資金500万円を差し引いた4,200万円を借入額として試算してみましょう。上限の5,813万円には収まりますね。

現在の貯蓄は500万円ですが、D家では年間200万円くらいは貯蓄可能なので、2年後に自己資金として500万円を支出することも無理ではないでしょう。

2年後Dさんは38歳となり、定年である60歳までは22年、年金生活に入る65歳までは27年になります。年金収入でのローン返済は難しいので、65歳までには住宅ローン返済は終えたいところです。そこで、返済期間は、20年と、25年で試算してみましょう。

金利は、【フラット35】の6月の金利(最も多い金利)を利用し、20年返済は1.22%、25年返済は1.35%で試算しています。

図表3 住宅ローンの返済総額・毎月返済額(借入金額4,200万円)

| 返済期間20年 金利1.22% | 返済期間25年 金利1.35% | |

|---|---|---|

| 返済総額 | 47,353,307円 | 49,508,661円 |

| 毎月返済額 | 197,305円 | 165,029円 |

※イー・ローン返済額シミュレーションにて筆者試算

このように、借入額4,200万円の場合、返済期間が25年でも、20年でも、返済総額は5,813万円以下で収まることがわかります。想定した予算内の物件が見つかれば、住宅購入は実行できそうです。

妻の働き方や収入が変わる可能性があるので、毎月返済額の少ない、25年返済金利1.35%の場合で住宅購入の資金計画を立てると、以下のようになります。

| 自己資金 | 500万円 |

|---|---|

| 住宅ローン | 借入金額4,200万円 返済期間25年 金利1.35% 毎月返済額165,029円(年額1,980,348円) |

| 住宅保有時の諸費用 | 年額30万円 |

4. D家のライフプランとお金の流れ(住宅購入後)を確認しよう

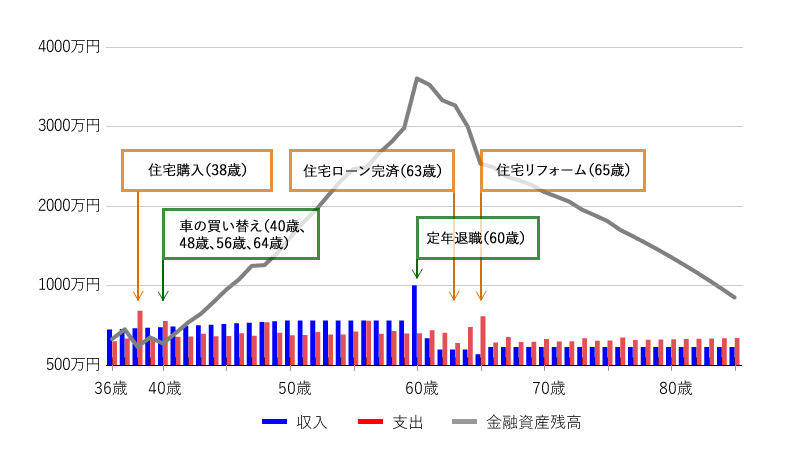

最後に、2年後に住宅を購入した場合のお金の流れを確認してみましょう。

図表4 D家の収入・支出・金融資産残高(住宅購入後・Dさん85歳まで)

図表4のグラフでわかるように、500万円の自己資金・4,200万円の住宅ローンによって住宅購入した場合、年間収支は赤字になる年があるものの、金融資産残高は黒字で推移します(85歳時の金融資産残高1,285万円)。毎月返済額を抑えるために、ローンの返済期間を25年で設定しましたが、妻の収入が変わらなければ、家計に余裕がでてきた時点で、毎月返済額を増額したり、繰上げ返済を行ったりして、返済期間を短縮し、利息負担を減らし、老後資金を増やすこともできるでしょう。

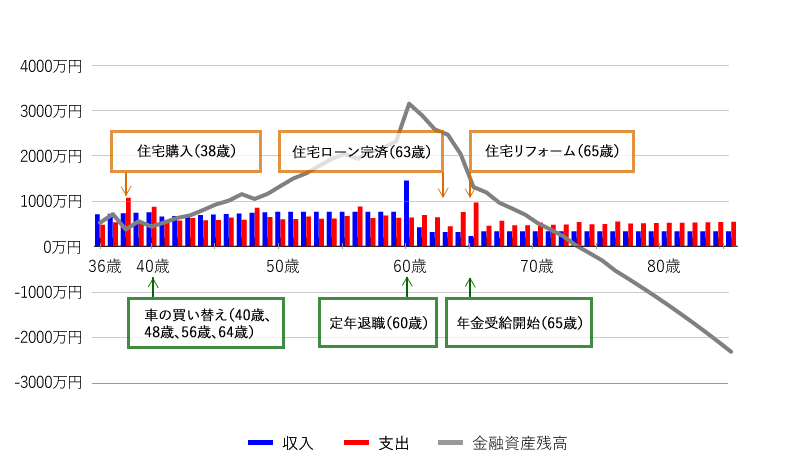

ただし、妻の収入が減った場合には、家計にこれほどの余裕はありません。図表5は、仮に5年後以降、妻の収入が100万円になった場合のグラフです。

図表5 D家の収入・支出・金融資産残高(住宅購入後・Dさん85歳まで)

妻の収入が減った場合

60歳までは収入が支出をほぼ上回り、計画どおりの住宅購入は可能ですが、74歳時には金融資産は底をつき、85歳時の金融資産残高は2,260万円の赤字となり、老後資金が大幅に不足します。将来の収入減が考えられるのであれば、住宅購入の予算を減らして、その分を老後資金準備に回したほうがよいでしょう。将来の収入減や支出増など、さまざまなケースを想定して検討した上で、住宅購入の資金計画を立てましょう。

5. DINKsの住宅資金計画のポイント

2人分の収入で成り立つ家計。収入減の可能性は?

夫婦2人分の収入があり、子どもの養育費や教育費の負担がないDINKsの家計は、子育て中の同世代に比べて家計に余裕がある場合が多いです。したがって、想定どおりの2人分の収入が将来に渡って得られるのであれば、子育て世帯よりも余裕のある住宅資金計画が組めるでしょう。

ただし、将来収入が減る可能性もあるので、そのリスクも見越して、資金計画を立てる必要があります。2人分の十分な収入を前提としたローン返済は難しくなる可能性が高いので、ローンは収入が減少しても払える金額を前提に組むべきでしょう。想定する減収幅が大きければ、その他の支出内容の見直しや、購入予定物件の見直しも必要になります。

また、収入が減少したときの返済に困らないよう、返済期間を長くして毎月返済額を抑えるなど、ローンの借り方の工夫も考えましょう。収入が減少することがなく、家計に余裕が出てきたら、毎月返済額を増やしたり、繰上げ返済を行ったりすれば、利息負担を節約することも可能です。

私が書きました

ファイナンシャル・プランナー(CFPR)、一級ファイナンシャル・プランニング技能士、DCプランナー。

大学卒業後、教育系出版社に入社、教材・雑誌編集などを担当。その後、独立系FP会社を経て、2000年春より独立系FPとして、ライフプラン全般の相談業務や雑誌・HPのマネー系コラムの執筆などを行っている。

※本コンテンツは、モデルケースから収入や支出を想定し、シミュレーションしています。