第360回

<新社会人の給料>から学ぶお金のイロハ

- 就職したばかりの新社会人です。一人暮らしを始め、お給料をどうやりくりしたらいいかで悩んでいます。貯蓄も大切だとは思いますが、やはり使うことも楽しみたいと思っています。お金の知識も一年生なので、うまく管理する方法を教えてください。(S.Yさん 22歳 男性)

- 就職おめでとうございます。お仕事同様に、お金の管理もこれから本格的に学ばないといけませんね。まずは身近なお給料のしくみから、やりくりのコツ、ローンとのつき合い方など、少しずつお金の知識をつけていくといいでしょう。

「額面」と「手取り」の違いは?

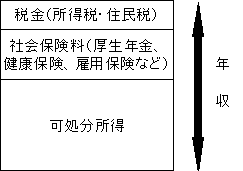

初めてのお給料がでたら、明細をしっかり見てみましょう。色々な数字が並んでいますが、どんどん引かれていき、最後に残った金額があなたの口座に振り込まれていると思います。「お給料は20万円位だと聞いていたのに、実際はずいぶん少ない」と不思議に思ったら、その20万円はいわゆる「額面」のことです。つまり社会保険料や税金が引かれる前の支給額ですね。その「額面」の1年分の金額が、いわゆる「年収」になります。

では「手取り」とはなんでしょうか?銀行に振り込まれた金額・・・ではありません。正確には年収から社会保険料、税金を引いた「可処分所得」のことを指します。お給料から社内預金や財形貯蓄、生命保険料などを天引きしている場合、「可処分所得」=「銀行振り込み額」にはならないのです。

お金の管理をする際には、自分の自由に使える金額「可処分所得」を把握することが大切です。

お給料やりくりのコツ

環境が変われば色々物入りとなり、お付き合いのための交際費も増えることでしょう。最初の3ヶ月~半年ほどは、貯蓄ややりくりを気にせず、自由に使ってみてはいかがでしょうか。お金の使い方は失敗から学ぶことも多いものです。万が一の予備費として2~3万円程度をとっておけばいいでしょう。

新生活が落ち着いてきたら、毎月一定額を「貯蓄」し、残りで生活できるように考えてみてください。いくら貯蓄に回したらよいかは、手取りの10~20%が目安になります。もしそれが17万円であれば2~4万円の間で、自分にとってムリのない金額を貯めるとよいでしょう。預け先は「安全性」を重視し、金利が比較的高いネット銀行や、特典の多い財形貯蓄などが向いています。

新しく生命保険に入る方も多いでしょう。実は保険は、人生で住宅の次に高い買い物といわれています。例えば毎月2万円の保険料を30年間払った場合、総支払額は720万円(2万円×12ヶ月×30年)です。勧められるままに入るのではなく、本当に自分にとって必要な保障なのか、貯蓄でカバーできないのか、よく調べてから加入することです。生命保険のような固定費は、少ないほど家計が助かりますので、最初の見極めが肝心なのです。

どうしても足りない時は?

生活費を使いすぎてしまった、給料前で一時的にピンチ、「でも今、どうしてもお金が必要」という事態になったら、ローンのお世話になることもあるでしょう。そのための知識も身につけておきたいものです。

何か物を買うためであれば、クレジットカードで購入するといいでしょう。1~2回払い、ボーナス払いは金利(手数料)がかかりません。なるべくこの方法で払うようにしましょう。

現金が必要な場合は、キャッシングやカードローンが比較的借りやすいといえます。ただし借りやすいということは、それだけ金利が高いということ。例えば某カードローンで10万円借りると金利は18%です。一ヵ月後に返したとしても、支払う利息は1500円になります(100,000円×18%÷12ヶ月=1,500円)。親に無利息で借りることが一番ですが、ローンを利用するのなら、なるべく金利の低いところで計画的に借り、早めに返済することを心掛けてください。